股票配资门槛 70万家药店,混战淘汰赛

中国综合性API数据流通服务商天聚地合(2479.HK)今日起至下周二(6月25日)招股,发售481.82万股H股,香港公开发售占10%,国际配售占90%,每股发售价83.33港元,集资最多4.02亿港元。一手50股,入场费4208.53港元。股份预期下周五(6月28日)挂牌。独家保荐人为中信证券。公司拟将所得款项净额中,约25%用于全面升级已有的API产品组合;约45%用于数据管理解决方案已有产品及服务的升级;约20%用于数据安全及隐私保护技术的研发;及约10%用作营运资金及一般企业用途。

内地金器品牌老铺黄金(6181.HK)今日起至下周二(6月25日)招股,发售1945.13万股H股,香港公开发售占10%,国际配售占90%,每股发售价为40.5港元,集资最多7.88亿港元。一手100股,入场费4090.85港元。股份预期下周五(6月28日)挂牌。独家保荐人为()国际。公司拟将所得款项净额中,73.3%用作扩展销售网络,通过在未来数年在国内及海外市场开设新门店,以促进品牌国际化;11.3%用作维持品牌定位及提高品牌知名度;2.7%用作优化内部讯息技术系统,以及提升自动化及讯息化水平,改善营运效率;2.7%用作加强研发能力;及10%用作一般营运资金及一般企业用途。

作者 | 沈庹

当全国药店数量突破70万家时,每家店是不是都能吃饱,就变成了一个问题。

医药销售增长整体放缓,药店数量仍在持续增加,僧多粥少的局面形成。

今年上半年,A股6家头部连锁药店企业中,5家集体业绩下滑,给行业敲响了响亮的警钟。

已到了不得不调整的时候了。

业绩集体下滑

主流连锁药店企业,业绩集体下滑。这样的情况,过去还从未出现过。

A股中报季结束,6家头部连锁药店上市公司的成绩摆上桌面,行业投资者,都想知道到底出了什么问题。

益丰药房(603939.SH)是唯一实现“双增”的企业,给寒意保留了一抹暖色。今年上半年,公司实现营业收入117.6亿元,同比增长9.86%;归母净利润7.98亿元,同比增长13.13%。但与上年同期相比,增速也出现了明显下滑。

生活在城市里的人,都有这样一个共同的印象,每个小区的周围,药店是最密集的业态之一,多家药店比邻竞争的情况,也不鲜见。

这,正是连锁药店开店竞赛,在终端的直接显现。

门店持续扩张,今年上半年,各头部连锁药店上市企业,在营收层面仍实现了集体增长,但增幅与上年同期相比,均出现了不同程度的下降。

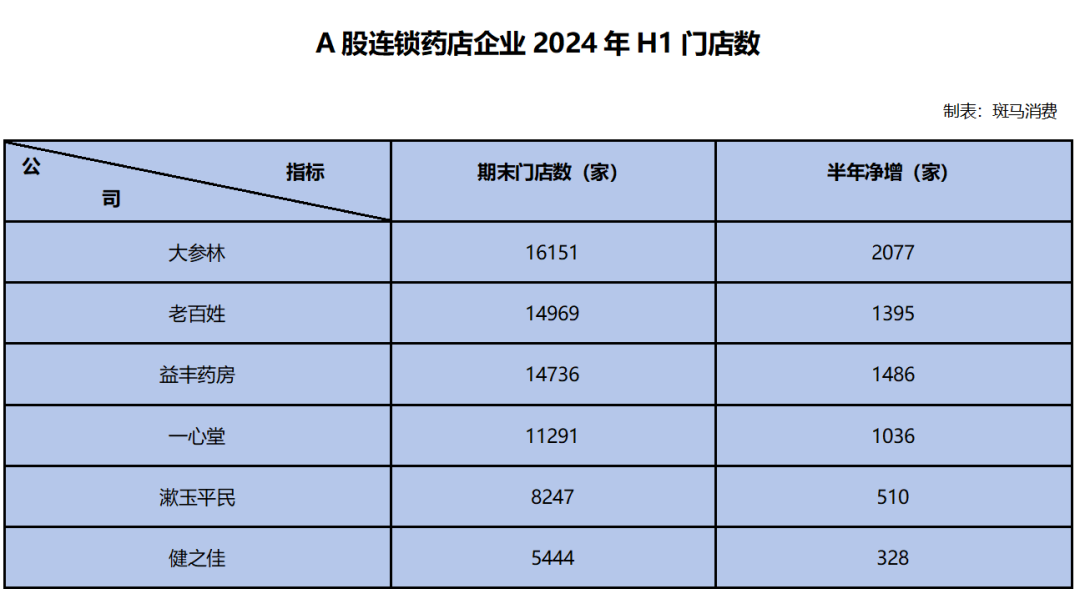

其中大参林(603233.SH)、漱玉平民增速领先,分别为11.29%和13.08%;其余4家,均为个位数增长,老百姓增速最低,为1.19%。

随着增速的放缓,半年破百亿营收的企业,仍只有大参林、老百姓、益丰药房等3家,最接近百亿的是93.05亿元的一心堂。

受消费力下降、新店培育、各项费用支出增加等多重因素影响,益丰药房之外的5家连锁药店企业,利润集体下降。

归母净利润层面,老百姓微降2.05%,还算基本保持稳定;之后,大参林、一心堂、健之佳、漱玉平民均呈现出断崖式下降,分别为-28.32%、-44.13%、-60.23%和-82.6%。

业绩降幅最大的漱玉平民(301017.SZ),给出了3点解释:

1、政策和市场因素。今年上半年,门诊统筹政策落地、个账改革的全面执行等政策变化,影响了终端消费行为,导致整体营收增长放缓,原有商品利润空间进一步下滑;

2、品类结构的变化。去年上半年,受市场影响,用户对防护类医疗器械及“四类”药品需求旺盛,导致基数较高。今年,政策变化影响了用户购药渠道及购药品类,公司“四类”药品、保健品等原优势品类结构性占比下降。

3、公司运营成本增加。主要是新增的物流中心集中于2023年下半年开始运营,前期投入较大,运营成本同比增加。

资深医药行业专家林建宁在接受媒体采访时表示,连锁药店企业业绩集体下滑,表面看来是政策调整导致的不适,深层次的原因,是药店过多产生无序竞争,长期对医保过度依赖,及时调整的能力不够所致。

70万店抢食

前些年,国内连锁药店企业集中上市,从资本市场获取巨额资金,开启了扩张竞赛。或大肆并购、或批量开店、或拓展加盟,纷纷从区域走向全国市场,迅速进入万店时代。

截至2023年末,全国药店数量已达66.7万家,比奶茶店还多出20多万家。

严重同质化竞争,中国的药店行业,已出现了较为明显的结构性过剩。

如果按14.1亿人口计算,中国平均每家药店服务的人口数量为2000人左右,远低于欧美发达国家6000人左右的单店人口覆盖量。

品销售增长整体放缓,药店数量持续增长,势必面临无法吃饱的问题。

公开数据显示,2023年,全国药品零售终端销售规模9233亿元,同比增长5.8%,增速创下历年新低。今年一季度,整体处方药市场规模小幅下滑,线下更是已呈现出负增长。

中康产业研究院预测,2024年,药品全终端增速预计降至4.9%,实体药店更加严峻,预计增速仅2.9%,含非药在内的全品类基本停止增长。

即便如此,头部连锁药店企业,仍没有停止扩张的步伐。今年上半年,大参林、老百姓、一心堂、益丰药房净增门店数量都超过1000家,大参林更是高达2077家。

在巨头们的带动下,到今年6月末,全国药店数量已超过70万家。

市场的增长,赶不上药店数量的膨胀,由此带来的经营效率的下滑,在各连锁药店上市公司身上,也体现得较为明显。

即便是稳定保持业绩增长的益丰药房,也不例外。

去年6月末,该公司的直营门店数量为9089家,日均坪效为55.21元/㎡;今年6月末,直营店门数量增至11310家,日均坪效降为50.50元/㎡。

业绩下降最严重的漱玉平民,情况自然也不乐观。2023年上半年,公司的日均店效、坪效分别为5733元和49元/㎡,今年上半年,分别降至5480元和46元/㎡。

连锁巨头们尚且如此,数以万计的单体药店,日子恐怕更加难过。

《中国药店》对样本药店有长期跟踪,数据显示,样本企业同店销售增长,从2022年的10.46%降至2023年的8.58%,为近十年来的第二低点。在目前的市场环境下,今年的增长情况或将进一步放缓。

大浪淘沙,开不下去就只能关,这是市场的残酷选择。

中康药店通系统数据显示,今年以来,药店关闭数量已呈明显增长之势,一季度为6778家,二季度就已增至8792家。

益丰药房董事长高毅分析认为,2024年将是药店行业门店高增长的拐点。接下来,药店数量整体下降的趋势会越来越明显。

甚至,有专家预测,全国药店数量经过调整之后,将回落到40万家左右。

各头部连锁药店企业,将改变过往对规模的一味追求,转而实施精细化运营,更关注单店销售额和利润水平。

降速调整

门诊统筹、个账改革、药品比价、线上医保购药等新政策的加速推进和落地,都在倒逼药店行业,快速改变“吃政策饭”的固有经营模式。

几个月前,国家医保局就一心堂旗下部分定点药店,存在串换药品、超量开药等违法违规行为,造成医保基金损失,而对其进行约谈。

敲山震虎,国家医保局对头部药店企业的这一大动作,意味着,国家层面将继续加强对医保基金的管理力度。

今年,已有多家连锁药店上市企业明确要“降速”。

8月30日,老百姓在半年报解读会上公开表示,全年新增门店目标,从年初的3800家调减至2800家。

新开直营门店,聚焦品质和效益,精选拓展重点地级市开店,确保每一家新店都开在优质商圈及最佳点位。

对于外部并购,公司将避免盲目扩张,保持观望态度,等待估值拐点,同时接触评估单体及小连锁店并购潜力。

健之佳(605266.SH)也明确,因市场环境持续低迷、医保统筹改革政策推进缓慢,公司在减缓Q2拓店目标的基础上,6月全面、大幅调降年度拓展计划至400家左右,将更多资源聚焦于存量门店的业绩提升。同时,多维度跟进门店业绩,对严重亏损且短期内扭亏无望的门店,将及时止损,腾笼换鸟。

与此同时,各头部企业纷纷寻求专业化、特色化、数字化破局。在这一集中转型的过程中,头部企业仍然具有强大的资源优势,行业集中度有望进一步提升。

或许,正如益丰药房董事长高毅所预测的那样股票配资门槛,行业并购会进一步提速。